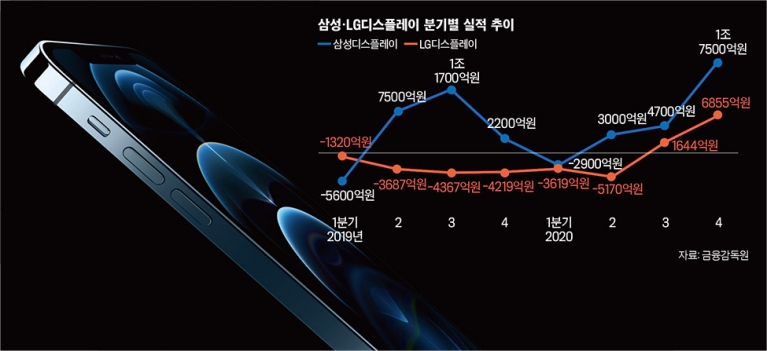

지난해 국내 양대 디스플레이업체인 삼성디스플레이와 LG디스플레이는 나란히 기대 이상의 실적을 냈어요. 특히 삼성디스플레이는 지난해 4분기 연결 기준 매출 9조9600억 원, 영업이익 1조7500억 원을 기록, 분기 최대 실적을 달성했어요. 2019년 4분기와 비교해 매출은 23.7%, 영업이익은 695.5% 증가했어요.

연속 내리막만 걸었던 국내 디스플레이업계가 살아났다. 중국발(發) 액정표시장치(LCD) 물량공세에서 벗어나기 위해 삼성디스플레이와 LG디스플레이가 2018년 본격화한 유기발광다이오드(OLED)로 사업 구조전환이 지난해 실적 호조로 돌아왔다. OLED 장착 TV 출시가 늘며 판매가 증가했고, 스마트폰에도 OLED 차용이 핵심이됐다. 특히 신종코로나바이러스(코로나19) 여파 속 비대면 활동 증가로 정보기술(IT) 기기 판매가 증가해 OLED 디스플레이 수요 확대로 이어졌다.

LCD → OLED 전환 성과 시작

LG디스플레이는 지난해 3분기 매출액 6조7376억원(연결기준), 영업이익 1644억원을 기록, 6분기 연속 적자 행진을 끊었다. 이어 지난해 4분기에는 14분기 만에 최대 실적인 매출 7조4612억원 영업이익 6855억원을 기록했다. 덕분에 지난해 연간 매출은 24조2301억원으로 2019년(23조4756억원)보다 3.2% 늘었고, 영업이익은 -291억원으로 연간 흑자전환 직전까지 갔다. 2019년 4분기 연속 적자로 1조3594억원 손실을 난 것과 비교 적자폭이 크게 줄었다.

앞서 국내 디스플레이업계는 2018년 중국의 저가 공세에 고전했다. 당시 중국 업체들이 중국 정부 지원에 힘입어 LCD 물량을 시세보다 절반가량 싼값에 쏟아내는 등 이른바 ‘디스플레이 굴기’에 나섰기 때문이다. 그래서 한국 디스플레이의 미래는 OLED에 달렸다는 전망이 나왔다. OLED는 스스로 빛을 내는 소재로 만든 고부가가치 기술이다. 국내 기업은 2010년대 초부터 차세대 기술로 OLED를 개발, LCD 이후 시장 선점에 유리한 고지를 밟게 됐다.

지난해 LG디스플레이와 삼성디스플레이의 실적이 좋아진 것은 OLED 덕분이다. OLED는 LCD 패널과 달리 백라이트가 필요 없어 얇고 가벼우며, 색재현성이 높다는 장점을 가지고 있다. 당초 가격 경쟁력이 떨어져 시장 규모는 작았지만, 최근 스마트폰과 TV 등에서 OLED 채택이 늘고 있다.

실제 삼성디스플레이와 LG디스플레이 깜짝 실적 뒤에는 OLED를 채택한 애플 아이폰12 시리즈가 자리잡고 있다. 애플은 지난해 4분기 출시한 아이폰12에 삼성·LG디스플레이 OLED 패널을 장착했다.

시장조사업체 옴디아에 따르면 지난해 중소형 OLED 시장에서 우리나라 업체들의 점유율(매출 기준)은 84.9%에 이른다. 중국(14.1%), 일본(0.6%) 등 경쟁국을 압도한다. 특히 9인치 이상 대형 OLED 시장 점유율은 98.1%를 차지했다. 김성진 한국디스플레이산업협회 상근부회장은 “지난해 전체 디스플레이 수출액은 전년보다 12.2% 감소한 180억 달러로 집계지만, OLED 수출액이 LCD 수출액을 처음으로 뛰어넘는 등 구조전환 성과가 나타나고 있다”고 말했다.

올해 실적 전망도 밝다. 옴디아에 따르면 스마트폰용 중소형 OLED 패널 시장 규모는 지난해 237억 달러(약 25조8700억원)에서 올해 17.9% 증가한 280억 달러(약 30조5650억원)로 커질 전망이다. 특히 삼성디스플레이는 지난해 237억 달러 규모 중소형 OLED 시장에서 시장점유율 80%를 기록, 올해 성장을 이어간다는 계획이다. 삼성디스플레이 관계자는 “올해 5세대(5G) 스마트폰 시장의 확대 등으로 OLED 패널 수요가 더욱 증가할 것”이라고 내다봤다.

삼성디스플레이는 스마트폰용 중소형 OLED 시장을 이끈다면, LG디스플레이는 대형 OLED 시장을 주도하고 있다. LG디스플레이에 따르면 지난해 4분기 대형 OLED 패널 출하량은 160만대로 2019년 4분기와 비교해 50% 증가했다. 올해 LG디스플레이는 연간 대형 OLED 패널 700만~800만대를 목표로 잡은 것으로 확인됐다.

특히 LG디스플레이가 생산한 대형 OLED 패널을 적용한 OLED TV 제조사도 최근 20곳까지 늘어났다. 일본의 소니, 미국의 비지오, 중국의 하이센스 등 한·미·일·중 기업들이 모두 뛰어들고 있다. 제조사 증가는 판매 확대, OLED 수요 증가라는 선순환으로 이어지고 있다. 옴디아에 따르면 2013년 첫 출시된 OLED TV는 2016년에야 누적 출하량 100만대를 달성했지만, 지난해 9월 1000만대를 기록했다. 연간 출하량은 지난해 300만대, 올해 550만대로 예상된다.

OLED 시장이 중소형과 대형을 가리지 않고 커지면서, 삼성디스플레이는 대형으로 LG디스플레이는 중소형으로 사업을 확대하고 있다. 삼성디스플레이와 LG디스플레이는 지난해 나란히 산업부로부터 사업 재편 계획을 승인받았다. 사업 재편은 이들 회사가 각각 퀀텀닷(QD) 디스플레이와 OLED로 핵심 사업 모델을 전환하는 게 골자다. 또 LG화학 등 디스플레이 관련 소재·부품·장비(소부장) 업체들도 관련 사업을 매각하는 등 ‘탈 LCD’ 전략에 속도를 가했다.

OLED로 재추격 나선 중국 디스플레이

문제는 중국이다. 중국 정부의 막대한 보조금을 뒷배로 LCD 시장 진출 20년 만에 한국으로부터 ‘백기’를 받아 낸 중국 디스플레이업체들이 이제 OLED 시장을 노리고 있다. 현재 중국에서 건설 중이거나 계획 중인 OLED 생산라인은 18개다. LCD 시장 세계 1위인 BOE를 비롯해 CSOT·비전옥스·티안마·HKC 등 중국의 주요 디스플레이 업체가 대부분 OLED에 공격적인 투자를 하고 있다.

한국 입장에서는 OLED 시장을 최대한 오래 사수하면서 마이크로 LED 등 차세대 디스플레이 시장으로 넘어가야 한다. 특허청에 따르면 중국은 이미 2017년 OLED 분야 세계 특허 출원량에서 한국을 추월했다. 디스플레이업계에서는 특허 출원량이 역전된 후 6~7년이면 시장점유율도 뒤바뀐다는 게 정설이다. 김성진 상근부회장은 “OLED는 양산 능력을 확보하는 게 쉽지 않다”면서도 “국내 디스플레이업계가 보다 적극적인 기술 개발에 나서야 할 때”라고 강조했다.

배동주 기자 bae.dongju@joongang.co.kr

이코노미스트 더 보기